Pensiones: Las dificultades para implementar un sistema de reparto en Chile

Hoy Chile está en un proceso para elegir Presidente de la República, periodo en que unos de los temas álgidos de la discusión es el sistema de pensiones que queremos para el futuro. ¿Es el sistema de reparto una real alternativa?

A fines de este año 2017 se desarrollarán las elecciones presidenciales y uno de los temas que estará presente, porque ya ha sido públicamente reconocido por los distintos candidatos y sus programas, es la reforma del sistema de pensiones.

La mayoría de los candidatos apunta a perfeccionar el sistema actual de AFP’s mejorando aspectos esenciales de competencia, pensiones mínimas, cobertura y solidaridad. Por otra parte algunos candidatos ven los sistemas de reparto europeos como una posibilidad real de constituirse, a su juicio, en un verdadero “sistema de seguridad social”.

La mayoría de los candidatos apunta a perfeccionar el sistema actual de AFP’s mejorando aspectos esenciales de competencia, pensiones mínimas, cobertura y solidaridad. Por otra parte algunos candidatos ven los sistemas de reparto europeos como una posibilidad real de constituirse, a su juicio, en un verdadero “sistema de seguridad social”.

Al respecto, debemos entender cómo funcionan los sistemas de repartos en muchos países desarrollados, tales como Francia, España y otros. En todos estos países existe un primer pilar de cobertura mínima que sostenga situaciones de pobreza o necesidades mínimas y que es financiado con impuestos generales (lo mismo que ocurre con nuestro pilar solidario actual). Un segundo nivel contributivo, el cual recibe como aporte las cotizaciones de las generaciones que están actualmente trabajando y que financian a las generaciones que ya han jubilado y que son administrados por un sistema de pensiones estatal. Las pensiones que se financian se conocen como de beneficio definido (es decir, con un mínimo y máximo con distintas modalidades de cálculo).

Finalmente, muchos países, no todos, tienen un tercer nivel que es de aportes o cotizaciones voluntarias para jubilación que puede ser entregado a gestores privados o públicos y que forman parte de una cuenta individual para la futura jubilación (ejemplo Francia).

Las tasas de contribución obligatorias sobre los salarios en los países con esquemas de reparto alcanzan entre el 20% y 28%, versus una tasa de 12,3% en Chile. Por su parte el gasto público total en pensiones que superan el 10% del producto interno bruto de cada país (para el caso de Francia en 2011 alcanzó 13,8% e Italia 15,8%). Este porcentaje ha aumentado 30% y 35% entre 1990 y 2011 para países como Francia e Italia y en 32.4% para España. Para el caso de Chile esta cifra alcanza un 3,2% y ha venido en descenso desde 1990 (6%) porque en nuestros sistema de cuentas individuales de AFP no son parte del gasto público y ha ido disminuyendo las personas pensionadas en el sistema antiguo.

Gasto público

Tal como señalan estudios de expertos españoles, el gasto público en pensiones, expresado con relación al PIB, depende de tres tipos de factores.

» El primero y clave de carácter demográfico: en la medida en que dicho gasto está fundamentalmente ligado a las pensiones de jubilación, el gasto en pensiones es mayor cuando el grupo de edad correspondiente es más numeroso en relación con la población en edad de trabajar (es decir, cuando aumenta la tasa de dependencia).

» El segundo factor está relacionado con la situación del mercado de trabajo: cuanto menor sea la proporción de la población en edad de trabajar que tiene un empleo (esto es, la tasa de empleo), menor será el PIB y, por tanto, mayor será el gasto en pensiones expresado en dichos términos.

» El tercer factor tiene que ver con la relación entre la pensión media y la productividad media de la economía.

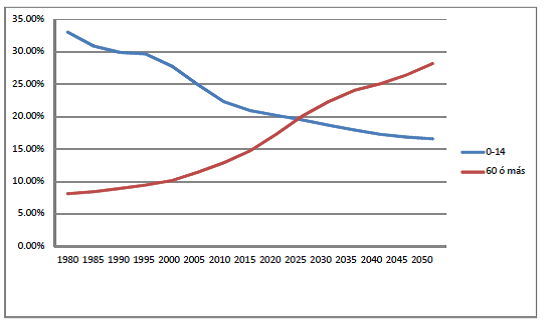

Observando estos factores, Chile tiene una transición demográfica (envejecimiento de la población) muy parecida a países como España y Francia, por lo cual es esperable que el fenómeno que en España por cada persona pensionada haya sólo dos trabajando ocurra rápidamente, siendo que sólo unas décadas antes la razón era de cuatro trabajando por un pensionado.

En Chile se espera que en el año 2025 la población de más de 65 años sea mayor a la población entre 0 y 14 años, y de ahí en adelante esa situación muestre sólo un empeoramiento.

Fuente: INE

Fuente: INE

Conclusiones

Las conclusiones son evidentes, si Chile opta por un sistema de reparto:

El envejecimiento de la población, por el aumento de la esperanza de vida y la baja tasa de natalidad, hace inminente que, bajo un esquema de reparto, exista una fuerte presión sobre el gasto público (y con ello a impuestos generales) para financiar pensiones porque las contribuciones de los activos no alcanzarán, o bien se tendrá que disminuir las pensiones a futuro.

Así lo reconoce el Banco Central en su informe de enero de este año donde reconoce que estos factores llevan inevitablemente a

- Aumentar la tasa o el período de cotización

- Aumentar la deuda pública o la carga tributaria

- Bajar el monto de las jubilaciones o postergar la edad de jubilación

Finalmente, y sin mayor análisis por ahora, está la dificultad política que es llevar las cuentas individuales de los actuales trabajadores activos, aun cuando sean jóvenes o recién ingresados al mundo laboral, a un solo fondo que permita el reparto, donde existe una cultura que los fondos son propiedad de cada trabajador.

Gonzalo Sanhueza Palma

Director Académico Sede Concepción

Universidad San Sebastián

Vea el artículo en diario Concepción